技术赋能 2020年保险深度与密度的新引擎

2020年,全球保险业在复杂的经济形势与社会环境中前行,其发展水平的两大核心衡量指标——保险深度(保费收入占国内生产总值GDP的比重)与保险密度(人均保费支出)——呈现出新的变化趋势。在这一进程中,技术服务不再仅仅是后台支持,而是日益成为驱动保险行业深化发展、拓宽覆盖、提升质量的关键引擎,深刻地影响着保险深度与密度的内涵与增长路径。

一、 2020年保险深度与密度的总体态势与挑战

2020年,受新冠疫情全球蔓延、经济波动加剧等因素影响,全球保险市场增长承压。保险深度在一些成熟市场保持相对稳定,而在许多新兴市场,增长有所放缓。保险密度则直观反映了居民保险消费能力与意识,在疫情冲击下,个人与家庭收入的不确定性增加,对部分非必需保险产品的需求产生抑制。传统保险业也暴露出产品同质化、服务流程繁琐、触达能力有限、风险定价不够精准等长期存在的痛点,这些都在一定程度上制约了保险深度与密度的进一步提升。

二、 技术服务:破解发展瓶颈的核心驱动力

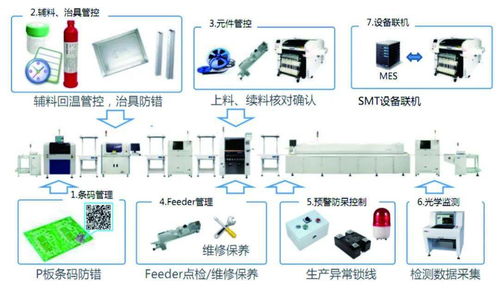

面对挑战,以大数据、人工智能、云计算、区块链、物联网为代表的前沿技术,正全方位融入保险价值链,为提升保险深度与密度提供了创新解决方案。

- 深化保险深度:精准定价与风险减量

- 精准风险评估与定价: 大数据分析与人工智能模型能够整合多维度数据(如医疗记录、驾驶行为、设备运行状态等),实现更精细化的风险识别与量化。这使得保险公司能够开发出更个性化、更公平的差异化产品(如基于驾驶行为的UBI车险),并实现精准定价,从而激发潜在需求,将保险保障渗透到更广泛、更细分的风险场景中,推动保险深度的结构性深化。

- 从风险补偿到风险减量与管理: 物联网(IoT)技术使得保险公司能够实时监控被保险对象(如车辆、厂房、人体健康指标),并通过预警和干预服务,主动帮助客户降低风险发生概率。例如,健康险与可穿戴设备结合,鼓励健康行为;工程险通过传感器预防事故。这种模式提升了保险的社会价值与客户黏性,将保险从单纯的事后赔付,转变为全周期的风险管理伙伴,从而提升了保险在国民经济活动中的参与度和重要性,即保险深度。

- 提升保险密度:拓宽覆盖与优化体验

- 拓展可保边界与普惠保险: 技术降低了保险产品的运营与分销成本。通过移动互联网和数字化平台,保险公司能够高效、低成本地触达以往难以覆盖的偏远地区或低收入人群(如通过手机APP销售小额普惠健康险、农业险)。区块链技术则能增强互助保险、保单溯源的信任与效率。这些技术手段极大地拓展了保险的可得性,有助于将更多人群纳入保障体系,直接提升保险密度。

- 极致化客户体验与流程革新: 云计算支持弹性、高效的核心系统,人工智能驱动的智能客服、智能核保与理赔(如车险的图片定损、健康险的快速理赔)大幅缩短了服务周期,简化了流程。流畅、便捷、透明的数字化体验降低了消费者的购买与使用门槛,增强了保险消费的意愿和频率,从需求侧促进了保险密度的增长。

三、 2020年的技术应用焦点与未来展望

2020年,疫情加速了保险业的数字化进程。无接触服务、线上化运营成为刚需,云计算和远程协作工具保障了业务连续性,健康险、疫情相关保险的创新也离不开数据技术的支持。这一年,技术服务的价值得到空前凸显,不仅是应急工具,更是战略支点。

技术服务与保险业务的融合将更加深入。随着5G、边缘计算等技术的发展,实时风险数据的采集与处理能力将飞跃,保险产品将更加动态、个性化。隐私计算技术将在数据利用与隐私保护间取得更好平衡。技术将持续驱动保险业从“销售导向”向“客户需求与服务导向”深度转型,从而在更根本的层面上,推动保险深度与密度实现高质量、可持续的增长,构建更具韧性和包容性的社会风险保障网络。

在2020年这个特殊年份,技术服务已成为重塑保险业格局、应对发展挑战、挖掘增长潜力的核心力量。它通过赋能精准风险管理和极致客户体验,不仅助力行业克服短期波动,更从长远上为提升保险深度与密度开辟了新的路径。持续深化技术创新与应用,将是保险业实现普惠、高效、智能化发展的必由之路。

如若转载,请注明出处:http://www.eqiynb.com/product/38.html

更新时间:2026-02-27 16:35:51